Bedste investering af 1 million kroner

Hvad betyder “den bedste investering”?

Der findes ikke én rigtig måde at investere en million på. Det hele afhænger af dig. Hvor tålmodig er du? Hvor mange søvnløse nætter vil du acceptere, fordi din portefølje svinger mere end en teenagedrengs humør? Og hvad er dit mål? Skal pengene vokse støt og roligt, eller håber du på at score den store gevinst og kalde dig selv “halv-pensioneret” om fem år?

”Bedste investering” handler om balancen mellem afkast, risiko og skat. Jo højere afkast du jagter, jo større er risikoen for, at dine penge enten vokser – eller helt ryger i svinget. Samtidig skal du ikke glemme Skat. De står klar med snabelen, hvis du scorer gevinster.

Så spørg dig selv: Hvor længe kan pengene stå? Hvor stor en nedtur kan du sluge uden at få ondt i maven? Og hvad vil du egentlig opnå?

Mulige strategier for 1 million kroner

| Strategi | Risiko | Afkast (forventet) | Typisk investeringshorisont |

|---|---|---|---|

| Højrentekonto | Lav | 3–5 % | Kort (1–2 år) |

| Obligationsfonde | Lav-middel | 4–6 % | 2–5 år |

| Indexfonde (ETF) | Middel | 6–9 % | 5–10 år |

| Ejendomsinvesteringer | Middel | 5–10 % | 10+ år |

| Aktier (individuelle) | Høj | 8–15 % | 10+ år |

| Kryptovaluta | Meget høj | -100 til +1000 % | Spekulativ |

Be fearful when others are greedy, and be greedy when others are fearful

Warren Buffet

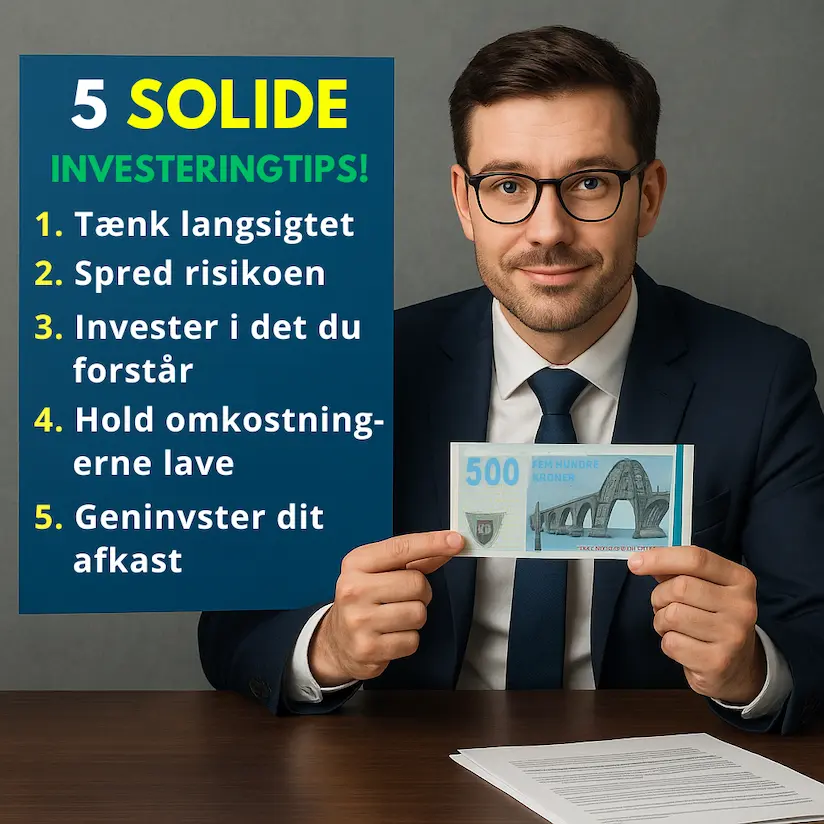

Sådan kommer du i gang med at investere 1 million

At smide en million i markedet kræver lidt mere end en hurtig Google-søgning og en mavefornemmelse. Det er ikke som at købe en ny grill eller den næste gadget til garagen. Her er, hvordan du starter ordentligt:

Opret investeringsdepot (f.eks. Nordnet eller Saxo). Det tager 5 minutter og kræver MitID.

Brug aktiesparekontoen. I 2025 kan du smide op til 166.200 kr. derind. Lav skat, nemt afkast.

Spred dine investeringer efter hvor meget risiko du kan tåle. Ikke alt i én kurv, champ.

Få en uafhængig rådgiver med på sidelinjen. Ikke banken. De har deres egne interesser.

Invester ikke hele millionen på én gang. Brug f.eks. 3-4 omgange over et år. Det glatter kurverne ud.

DE MEST POPULÆRE

Køb dig til power

Den bedste hjemme-test til sædkvalitet på markedet.

Isbad der sparker gang i kroppen og giver ro i hovedet

Gaming som dengang vi bare skulle tænde og trykke start

Vild Lyd der giver dig 40 timers ro fra omverden!

Når strømmen ryger, er det for sent at google efter en nødradio

2025's BEDSTE TIL MÆND

Køb dig til power

Den bedste hjemme-test til sædkvalitet på markedet.

Isbad der sparker gang i kroppen og giver ro i hovedet

Gaming som dengang vi bare skulle tænde og trykke start

Vild Lyd der giver dig 40 timers ro fra omverden!

Når strømmen ryger, er det for sent at google efter en nødradio

Eksempel på portefølje for lav risiko

Hvis du hellere vil sove godt om natten end jagte det vilde afkast, så giver det mening at skrue ned for risikoen og op for forudsigeligheden. Her er en fordeling, der passer til mænd der hellere vil drikke kaffe end svede over kursgrafer.

1. 250.000 kr. i højrentekonto

2. 200.000 kr. i obligationsfonde

3. 200.000 kr. i aktiesparekonto (ETF’er)

4. 150.000 kr. i distribuerende investeringsforeninger

5. 100.000 kr. i ejendomsfonde

6. 100.000 kr. i kontanter til fleksibilitet

Rolig og balanceret. Og ja, du får stadig et potentielt afkast bare uden daglige hjertestop.

Eksempel på portefølje for høj risiko

Er du yngre, har stål i maven og en lang tidshorisont, så kan du godt skrue op for risikoen. Det er ikke for sarte sjæle, men heller ikke dumdristigt, hvis du ved hvad du laver. Her er en aggressiv fordeling med potentiale for solid vækst, og svingninger, der kan få dig til at bande af skærmens kurver.

400.000 kr. i globale ETF’er (VTI, IWDA)

200.000 kr. i vækstaktier (f.eks. tech)

150.000 kr. i ejendomsprojekter (REITs eller crowdfunding)

100.000 kr. i kryptovaluta (BTC, ETH)

100.000 kr. til rejser/livserfaring

50.000 kr. i cashbuffer

Det her er porteføljen for dig, der tænker: ”Hvis jeg alligevel skal arbejde 30 år mere, kan pengene lige så godt knokle med”.

Skat og regler ved investering

Ja, vi ved det. Skat er tørt. Men det koster kassen at ignorere det. I Danmark beskattes investeringer forskelligt alt efter kontotype. Nogle beskattes løbende (lager), andre først når du sælger (realisationsbeskatning). Det gør en forskel. Og det kan blive grimt, hvis du fucker det op. En god idé er altid at undersøg skats hjemmeside her.

Her er en hurtig oversigt:

| Konto/produkt | Skattemodel | Skatteprocent | Bemærkninger |

|---|---|---|---|

| Aktiesparekonto | Lagerbeskatning | 17 % | Loft på 166.200 kr. i 2025 |

| Alm. aktiedepot (aktier) | Realisationsbeskatning | 27/42 % | Udbytter beskattes løbende |

| Obligationer | Lagerbeskatning | 22–42 % | Ofte via fonde |

| Invest. foreninger (udb.) | Realisation (ved salg) | 27/42 % | Distribuerende anbefales |

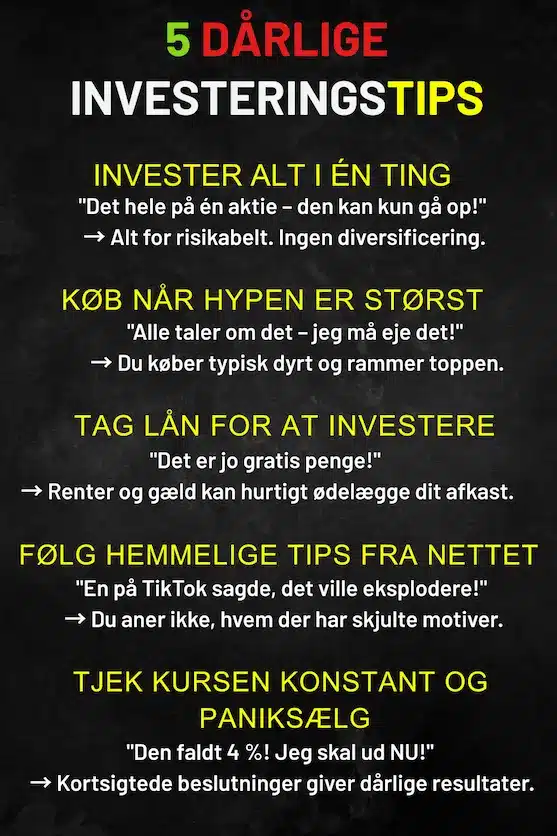

Typiske fejl, når man investerer en million

Der er noget ved store beløb, der får folk til at opføre sig som om de har vundet i Lotto. Og ja, mange mænd, brænder nallerne, fordi de hopper i med hovedet først og håber det holder. Her er de klassiske fuck-ups du skal undgå.

Investere alt for hurtigt uden plan

Glemme at sprede risiko

Ignorere skat og gebyrer

Lytte til “venner med tips”

Undlade at have likvid buffer

Det handler ikke kun om, hvor dine penge er. Det handler om, hvad der sker, hvis markedet tager en nedtur og du står der med bukserne nede og nul plan B.

Andre muligheder end aktier

Hvis du tænker ”aktier er bare ikke mig” eller du gerne vil sprede risikoen, er der faktisk mange andre steder at placere pengene. Ikke alle er lige sexede, men flere af dem er overraskende stabile – og giver mening i en diversificeret portefølje.

1. Ejendomme (udlejning eller crowdfunded projekter)

2. P2P-lån (platforme som Mintos, FastInvest)

3. Investering i kunst eller samlerobjekter

4. Køb af virksomhed eller webshop

5. Skov- og landbrugsinvesteringer

Du skal selvfølgelig sætte dig ind i tingene. Men der er mænd, der har tjent mere på ure og Pokémonkort end på DSV-aktier. No joke.

Sådan bruger du 1 million til at ændre dit liv

Ikke alt handler om aktier, renter og porteføljer. En million kan faktisk være din billet til noget større. Frihed. Passion. Eventyr. Og ja, mere meningi tilværelsen. Så før du smider hele lortet i Vestas eller Novo, så tænk over: Hvad vil du egentlig med livet?

Investering i dig selv

Betal uddannelse, fx MBA eller bootcamp

Start en passioneret sidebusiness

Invester i coaching eller terapi

Tag på sabbatår eller lær at kode

Det lyder måske blødt, men den bedste investering kan være dig selv. Hvis du lærer at tjene flere penge, eller bliver gladere for dit liv, hvem fanden kan så klage?

Oplevelser frem for ting

Lang rejse med kæresten

Outdoor-eventyr (vandring, surf)

Frivilligt arbejde i udlandet

Roadtrip gennem Europa

Du kommer ikke til at tænke på aktiekurser, når du ligger i en hængekøje i Costa Rica med en øl i hånden og ingen mailnotifikationer i tre uger.

Den sikreste måde at halvere din formue på? Spørg din svoger om aktietips

Hvad siger eksperterne?

Man behøver ikke opfinde den dybe tallerken selv. Her er nogle stemmer, der faktisk ved hvad de taler om – og hvad de anbefaler, når man har en million og gerne vil gøre det klogt.

| Navn | Rolle | Råd |

|---|---|---|

| Lars Tvede | Investor & forfatter | Tænk i trends og innovation |

| Sarah Ophelia Møss | Investeringsrådgiver | Start med viden og bred spredning |

| Mads Christiansen | Vækstaktieekspert | Tænk langsigtet og undgå hype |

| Din bankrådgiver | Lokal økonomisk vejleder | Tilpas investeringer til din livssituation |

Hvad hvis du arver eller vinder 1 million?

Der er forskel på penge du har sparet op, og penge du lige har fået i hånden. Når du arver, vinder eller får en bonus på kontoen, er det nemmere at bruge dem. Du har ikke kæmpet for hver en krone, og derfor føles det næsten som om, de er gratis. Men lad være med at tro, du er skattefri playboy nu.

Typiske fælder med “nemme penge”:

Købe “en lille bil” der hurtigt bliver en dyr bil

Tage på en uges ferie og brænde 150.000 kr. af i Dubai

Investere alt for hurtigt i et ”tip fra en ven”

Slet ikke investere – fordi du ikke føler du “behøver”

Hvad du bør gøre i stedet:

Vent mindst 3 måneder før du træffer store beslutninger

Lav en simpel plan (30 % bruge, 70 % investere er en god tommelfingerregel)

Snak med nogen, der ikke er følelsesmæssigt involveret

Brug en lille del på noget sjovt, så du ikke får FOMO og eksploderer senere

7 citater fra legendariske investorer

| Investor | Citat | Hvad det betyder for dig |

|---|---|---|

| Warren Buffett | “Be fearful when others are greedy, and greedy when others are fearful.” | Køb når alle andre panikker. Sælg ikke bare fordi nogen på Facebook siger det. |

| Peter Lynch | “Know what you own, and know why you own it.” | Hvis du ikke kan forklare din investering til din mor, så burde du nok ikke eje den. |

| Ray Dalio | “He who lives by the crystal ball will eat shattered glass.” | Ingen kan forudsige markedet. Glem spådomme. Lav en plan, og hold dig til den. |

| John Bogle | “The more the managers take, the less the investors make.” | Drop fonde med høje gebyrer. De tager din kage og efterlader dig med krummer. |

| Cathie Wood | “Innovation solves problems, and that creates value.” | Teknologi og nye løsninger skaber værdi. Men hype og timing er ikke det samme. |

| Howard Marks | “You can’t predict. You can prepare.” | Byg en portefølje der kan holde til stormvejr. Det er bedre end held og håb. |

| Charlie Munger | “The big money is not in the buying and selling… but in the waiting.” | Langsigtet investering virker. Problemet er bare, at du skal holde kæft og vente. |

Sådan holder du styr på din portefølje

At investere er ikke noget du gør én gang og så glemmer. Det er som at få et kæledyr. Du skal fodre det, holde øje med det og af og til klippe kløerne. Her er, hvordan du undgår at din portefølje bliver en rodebutik:

Brug apps som Nordnet, Sharesight eller Portfolio Performance

Hav et månedligt tjekpunkt – ikke hver dag, det gør dig skør

Genbalancer én gang årligt, så du ikke ender med alt i krypto

Læs økonomiske nyheder (men undgå sensationsoverskrifter)

Undgå at paniksælge når markedet falder – det er her du fucker det op

Kort sagt: Hold øje. Men ikke som en jaloux ekskæreste. Bare nok til at det virker bedst for dig, og du stadig kan bevare fokus på hverdagen.

Skal du investere alene eller med din partner?

Du har en kæreste. I snakker om børn, bolig og måske bryllup. Men har I snakket om penge? Mange par går rundt og gætter på hinandens økonomiske grænser, og det går først galt, når pengene rammer bordet.

Fordele ved at investere sammen:

I kan nå større mål (bolig, ferie, passiv indkomst)

I får mere disciplin, når I holder hinanden ansvarlige

I lærer hinandens risikovillighed at kende – og undgår drama senere

Men pas på:

Hvis forholdet ryger, kan pengene blive en bombe

Det kan skabe ubalance, hvis én af jer er meget mere interesseret

Mange ender med at ignorere deres egne drømme for husfreden

Tip: Lav separate porteføljer, men snak om jeres overordnede mål. Invester sammen, men ikke alt sammen.

Hvorfor mænd fucker op med penge

Du tror, du er rationel. Det er du ikke. Du er en mand. Og som mand har du nogle typiske pengemæssige blindspots, der gør dig mere sårbar end du tror.

De klassiske mandefejl:

Overmod: ”Jeg har styr på det.” Har du det virkelig, Martin?

Kortsigtet gambling: ”Jeg lægger lige 100K i en krypto jeg ikke kan udtale.”

Ingen plan: Du investerer som du træner: Uden program og med tvivlsom teknik

Sammenligningssyge: Du hører om en kammerat der har 3X’et, og går FOMO-amok

Sådan undgår du det:

Skriv dine investeringsmål ned – og kig på dem når du får en ’brilliant idé’

Tal med nogen, der er klogere end dig… og lyt faktisk efter hvad de siger!

Vælg kedelige investeringer frem for ”det næste store”

Gør det simpelt, og gentag det i lang tid. Kedeligt er sexet, når det virker.

Hvad koster det at investere? (Gebyrer forklaret simpelt)

Du ser et flot afkast. Men når du regner efter, er det som om nogen har spist af din kage. Det er fordi de har. Gebyrer er den usynlige fjende, og de suger dine penge langsomt – men sikkert.

Typiske gebyrer du skal holde øje med:

Kurtage: Hver gang du køber/sælger. (Typisk 0,1–0,2 %)

Årlige forvaltningsgebyrer (TER): 0,07 % i ETF’er er godt. 1,5 % er tyveri med slips.

Spread: Forskel på købs- og salgspris – ofte overset

Valutaveksling: Hvis du handler i USD eller EUR, snupper banken lidt

Eksempel:

Et årligt gebyr på 1 % på 1.000.000 kr. over 20 år kan koste dig op mod 300.000 kr. i tabt værdi. Så ja. Det betyder noget.

Okay. Du forstår det stadig ikke? Lad os lige ELI5

Nogle gange hjælper det med et billede, ikke? Her får du det forklaret, som var du 5 år gammel og havde en kæmpe slikpose:

| Forklaring | ELI5 Eksempel |

|---|---|

| Et gebyr på 1 % virker småt, men trækker meget over tid | Du får en stor pose fredagsslik med 1.000 stykker. Men hver aften sniger en gebyr-grib sig ind og tager ét stykke. Efter 20 år er 300 af dem væk. |

| ETF med lavt gebyr giver dig mere i længden | Du vælger mellem to slikbutikker. Den ene tager 1 kr. pr. pose, den anden 10 kr. Hver uge. Gæt hvem der har råd til mere slik om et år? |

| Spread: forskellen mellem købs- og salgspris æder dig langsomt | Du køber en øl til 20 kr., men kan kun sælge den videre for 17. Hver gang du bytter øl, mister du 3 kr. Du bliver hurtigt tørstig og fattig. |

| Valutaveksling kan koste mere end du tror | Du veksler penge til dollars i lufthavnen, og de tager 10 % gebyr. Du har stadig dollars, men ikke nok til både burger og cola. |

| Høje gebyrer i fonde spiser dit afkast | Du sætter penge i en fond, men fondschefen kører rundt i en Audi betalt af dine gebyrer. Du får småkager. Han får kaviar. |

| Kurtage ved hyppige handler kan blive dyrt | Hver gang du skifter aktie, betaler du som om du tager taxa i stedet for bus. Gør du det ofte, bliver din investering bare en dyr rundtur. |

Og forstår du det stadig ikke? Så overvej at vent med at investere din 1.000.000 kr. indtil det giver mere mening… MAY GOD HAVE MERCY ON YOUR SOUL!

Sådan vælger du den bedste investering

Der findes ikke ét rigtigt svar. Den bedste investering er den, der passer til dig. Dine mål. Din risikovillighed. Din horisont. Men én ting er sikker: Hvis du kombinerer disciplin, viden og en langsigtet plan, så står du langt stærkere end de fleste.

Drop de hurtige gevinster og selvudnævnte guruer. Brug hovedet. Hav en plan. Og lad pengene arbejde – så du ikke altid behøver at gøre det.

DISCLAIMER

Bare lige så vi er på den sikre side: Alt hvad du har læst her, er generel information og inspiration. Det er ikke personlig, finansiel rådgivning. Vi kender ikke din økonomi, din gæld, dine planer eller dine nætter med stress over boliglån og børneopsparing.

Inden du investerer penge, især store beløb, så tal med en uafhængig, autoriseret rådgiver. Og ja, det kan godt betale sig at få professionel sparring, hvis du er i tvivl.

Vi forsøger at gøre emnet til at forstå, og måske endda underholde lidt, men det ændrer ikke på, at du selv har ansvaret for, hvad du vælger at gøre med dine penge.

FAQ

Er 1 million mange penge?

Det er et solidt beløb, men ikke en billet til evig frihed. Det kan give dig ro, frihed og muligheder – hvis du bruger dem klogt.

Hvor lang tid tager det at spare 1 million op?

Med 5.000 kr. om måneden og 7 % årligt afkast tager det cirka 11 år. Med 10.000 kr. om måneden går det dobbelt så stærkt.

Hvor meget skal man investere for at kunne leve af det?

Som tommelfingerregel siger man 20–25 gange dit ønskede årsforbrug. Vil du have 400.000 kr. om året? Så skal du bruge 8–10 millioner.

Hvad er det bedste at sætte sine penge i?

Der findes ikke ét svar. ETF’er, ejendomme og investering i dig selv er solide bud. Diversificér og tænk langsigtet

Hvor lang tid tager det at spare 100.000 op?

Med 2.000 kr. om måneden og lidt afkast tager det cirka 4 år. Hurtigere hvis du skærer i unødvendigt forbrug.

Hvor mange penge skal man have for at gå på pension?

Det afhænger af dit forbrug. En del sigter efter 4 % reglen – dvs. 25 gange dit årlige behov.

Hvor mange tjener en million om året?

Ikke mange. I Danmark ligger du i top 1–2 % hvis du tjener over en million om året.

Hvad giver 1 million?

Investeret fornuftigt kan den give dig 40.000–80.000 kr. om året – før skat. Eller noget, der ændrer dit liv for evigt, hvis du bruger den rigtigt.

POPULÆRT LIGE NU

TJEK OGSÅ DEM HER UD!

Benjamin Nemmmand

Mand, realist og formidler

Jeg har brugt over 35 år på at være mand, og forstår, hvad det kræver i praksis.

Jeg skriver med afsæt i egne erfaringer, grundig research og et skarpt blik for, hvad der virker i virkeligheden.

Har du spørgsmål, så skriv endelig til mig her:

over 150 mænd har signet up